隨著政府增加囤房及房貸的限制,許多民眾轉而利用夫妻贈與來分配資產,而若是能夠聰明地利用「夫妻贈與」這個法律工具來移轉財產,確實是可以達到以免稅的法律效果。

|目錄|

一、夫妻贈與相關免稅部分與費用,需要向國稅局申報嗎?

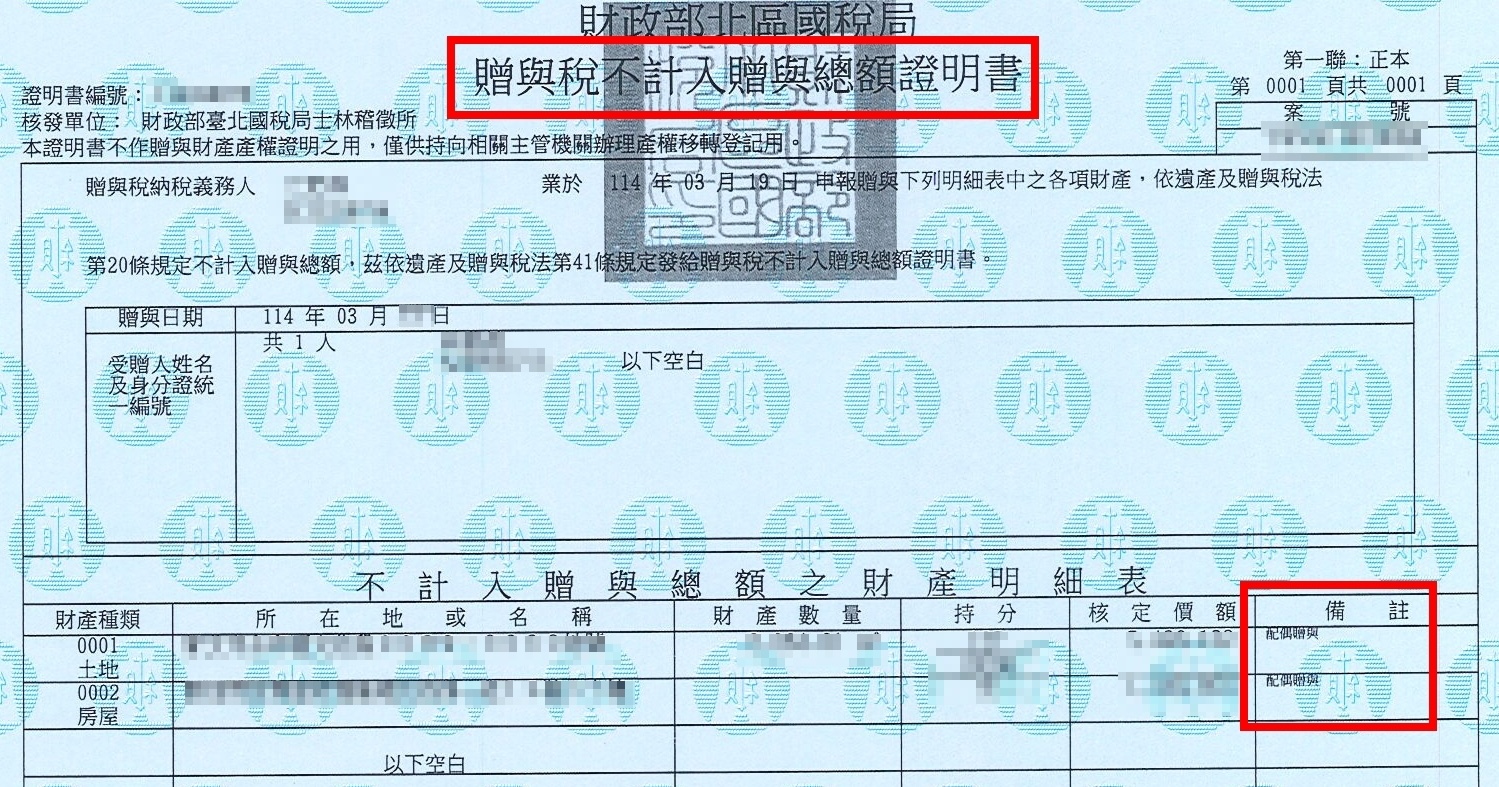

- 贈與稅:不計入贈與總額

- 依«遺產及贈與稅法第20條第1項第6款»規定,配偶相互贈與之財產不計入贈與總額;

- 換言之,夫妻間的贈與不論金額大小就是不用繳贈與稅。

- 土地增值稅:得申請不課徵

- 依«土地稅法第28-2»規定,配偶(夫妻)相互贈與之土地,得申請不課徵土地增值稅。

- 夫妻贈與不課徵土增稅並非免徵,只是針對這贈與人持有這段期間,暫時先不課徵土增稅,只是延後繳納,因此日後受贈人出售該不動產的時候,還是要連同之前贈與人那段未繳掉的土地增值稅一併繳納。

- 日後再移轉給第三人時,還是必須合併夫妻(就算離婚也一樣)持有期間全部的漲價總數額,課徵土地增值稅。仍以該土地第一次贈與前的原地價,當作計算土地增值稅的原地價。

注意:契稅、印花稅、地政規費:一樣要繳納

- 契稅為房屋現值的6%,通常越新、地段越好的房子,現值會比較高。

- 快速了解:【 贈與(含夫妻贈與)房屋所需之代書費、稅費、相關費用 】請見此篇

- 夫妻贈與要申報嗎 ? ★

- 要!動產贈與也要依法申報。只是依照遺產及贈與稅法第45條之規定,短報、漏報,應按「所漏稅額」處以二倍以下之罰鍰。由於配偶間的贈與並不會有贈與稅稅額,故實務上很多人會選擇直接不為贈與稅之申報,即便被查到漏報也不會有罰鍰的產生。但,如果後續涉及二親等買賣就例外,如:妻贈與夫現金,夫再向公公購買房子,國稅局依然會要求夫提出現金來源的證明(就是還是得提供贈與稅不計入贈與總額證明書)

- 如果是不動產贈與,就需要向國稅局申報贈與稅,取得"贈與稅不計入贈與總額證明書",不動產才有辦法過戶喔 !

接下來我們來瞭解實務上常見夫妻贈與目的,有為了讓夫妻雙方的資產平均配置,以達到節稅的效果;為了將資產傳承給子女所做的財務規劃;為了給彼此生活上的保障等等……那麼夫妻贈與有哪些好處呢?

二、夫妻贈與的好處及節稅運用

1. 破除未來購屋貸款成數及首購優惠限制

- 政府及銀行目前為了抑制房價和買房投資的風氣,針對二房有貸款成數限制,對於首購族有許多貸款優惠。

- 首購的真正定義,是指「借款人名下無自有住宅」,也就是說,只要名下沒有登記自有住宅,就符合申請首購貸款的資格。

- 因此可藉由夫妻贈與的方式,將夫妻一方之不動產轉移到另一方來解決,仍享有一般貸款方案。

2. 財產配置

- 根據«遺產及贈與稅法第20條第1項第6款»規定,夫妻之間相互贈與的財產是不計入贈與總額的。換言之,夫妻間的贈與就是不用繳贈與稅,也不會佔到每人每年244萬元的免稅額。

- 例如:爸爸想贈與480萬元給兒子,因為已超過年度免稅額,可以由先生先利用夫妻贈與不計入贈與總額之規定,先贈與給配偶240萬元,先生及太太分別再同時贈與給同一位兒子240萬元。

- 先生或太太在同一年度內贈與他人財產總值如果均在244萬元以下,就不會被課徵贈與稅。兩人就可於一年內分別贈送給小孩,加速贈與所需的時間。

★重要補充:- 依照《遺產及贈與稅法第15條》規定,被繼承人死亡前兩年內贈與配偶的財產,應視為被繼承人的遺產,併入遺產核課遺產稅。請見此篇⇒【 贈與(含夫妻贈與)房屋所需之代書費、稅費、相關費用 】

- 想知道如何透過夫妻剩餘財產差額分配來節稅嗎?「夫妻剩餘財產差額分配」就是合法節稅的大絕招!請見此篇⇒【遺產稅節稅-夫妻剩餘財產差額怎麼計算?】

- 如果配偶間,在死亡前兩年內有贈與財產,在計算遺產總額的時候是需要被加計回來併入遺產總額的,因為國稅局也不希望你知道你快要過世,就都將財產贈與出去,藉此來逃漏遺產稅。

- 如果你生重病,又希望將特定財產在生前贈與給另一半,而不要變成遺產,導致其他繼承人有法定應繼分,或是就算留由遺囑其他繼承人還是有特留分,在做生前的夫妻贈與財產時,也必須同時考量到死亡前兩年內的贈與會併入遺產總額計算遺產稅的規定。

3. 節稅規劃:適用自用土地增值稅的一生一次優惠稅率

- 舉例來說,老公準備要把名下房子賣掉,面臨高額增值稅,但老公已經用過一生一次自用土地增值稅,於是先將房子贈與給老婆後再出售。

- 如持有房子的夫妻一方已使用掉土地增值稅一生一次的優惠稅率,而另一方尚未使用優惠稅率→可藉由夫妻贈與的方式,將房子贈與給尚未使用優惠稅率的一方後,再出售,只要符合自用土地增值稅優惠稅率的條件下,仍可享受一生一次10%的稅率。

- ►自用土地增值稅稅率介紹:【 什麼是一生一次、一生一屋 】

三、夫妻贈與申辦流程

-

準備證件、用印

- 申報契稅、土地增值稅、印花稅(地方稅捐處)

- 待稅單核發後繳稅

- 申報贈與稅(戶籍地國稅局)

- 查欠稅(地方稅捐處)

- 過戶(地政)

上面有說明夫妻贈與不動產是要向國稅局申報才能接著辦理所有權移轉登記(過戶)的。在此詳細解釋夫妻贈與不動產應該要注意的事項,尤其是房地合一新制實施後。

四、夫妻贈與不動產的注意事項:(房地合一新制下)

房地合一新制在105年1月1日正式實施後,夫妻之間互相贈與不動產時,需特別留意未來出售時的所得稅申報與計算方式。新舊制的適用與否,取決於互贈前配偶原始取得不動產的時間點。

(1)取得不動產的時間點對適用新舊制的影響

-

若夫妻間贈與不動產,未來出售時,以贈與前配偶原始取得不動產的時間點來決定適用之所得稅稅制。與於何時做的配偶贈與無關。

舉例:AB二人為夫妻,A贈與房地產予B。B於105年1月1日後出售該不動產。

| A的原始取得時間 | B出售時所適用之稅制 | B之所得稅計算方式 |

| 105年1月1日前 | 舊制 | 房屋評定現值之比例計算(標準認定), 或依實際獲利之房地比計算(核實認定) |

| 105年1月1日後 | 新制(房地合一稅) | 依實際交易價格與成本計算所得 |

(2)配偶原始取得不動產的時間點為105年1月1日以後,受贈之配人持有期間與稅率的認定

- 若配偶原始取得不動產的時間點為105年1月1日以後,再贈與另一方配偶,則另一方配偶日後出售時必然是採取房地合一稅稅制。

- 當配偶從另一方受贈取得不動產時,儘管是在新制實施之後,仍可以依照贈與方原始取得該不動產的時間來認定持有期間,並根據原取得的原因來決定適用的稅率。

- 國稅局說明:依«所得稅法第14-4條»個人出售配偶贈與而取得之房屋土地,出售時應以配偶間第1次相互贈與前原始取得該房屋、土地之日為取得日,持有期間得將配偶之持有期間合併計算。

- 舉例:AB為配偶,A於105年1月1日買受一不動產。A於110年1月1日贈與該不動產予B。B於115年1月1日出售該不動產。則B持有期間可合計A持有期間,共計10年。房地合一稅為15%之稅率。

認定方式:

| 受贈方式 | 持有期間認定 | 適用稅率 |

| 配偶贈與 |

依照贈與方原始取得日期認定

|

根據贈與方原取得時間點決定適用之稅制

|

| 非配偶贈與 | 從受贈日期開始計算 | 一律適用新制稅率 |

★從配偶受贈不動產的一方,可以享有與原始取得不動產的配偶相同的權益,在新舊制之間選擇對自己最有利的方式來計算不動產交易損益。這項規定為夫妻之間不動產贈與提供了一定程度的稅務優惠,也為夫妻間財產的合理分配提供了更多的彈性空間。

【全謹代書事務所社群上線啦!】

看文章卻覺得字太多、太複雜嗎?

快來追蹤【全謹代書事務所】官方

FB、IG、YouTube、TikTok(抖音)、小紅書

想看簡單易懂的圖文,或是想透過生動活潑的短影音學習知識,官方社群都能滿足你!

看文章卻覺得字太多、太複雜嗎?

快來追蹤【全謹代書事務所】官方

FB、IG、YouTube、TikTok(抖音)、小紅書

想看簡單易懂的圖文,或是想透過生動活潑的短影音學習知識,官方社群都能滿足你!

.png)

.png)

.png)