一、出售房屋時的稅金

土地增值稅

土地增值稅為土地所有權移轉時,對於獲得「土地因自然漲價所產生增值」 的利益者(土地所有權人)所課徵的稅。土地增值稅依公告土地現值的漲幅課徵20%~40%的稅金,公告土地現值大多是年年調漲,所以當持有土地的時間越長、面積越大,漲價的幅度越高,就會被課越重的土地增值稅。但若是「長期持有」20年以上,便會有減徵的優惠;或是符合「自用住宅優惠稅率」的條件,土地增值稅就只要課10%。

為了避免高額的土地增值稅,長輩先不移轉要過戶給子女的房產,等到長輩過世時,子女再辦理繼承來取得房產,這樣就完全不用繳納土地增值稅,日後該房屋出售時,公告土地現值漲幅的起算點為長輩過世的那一年,可以省下許多土地增值稅,這邊需注意的是,雖然節省了土增稅,可能還是會有高額的房地合一所得稅。

所得稅

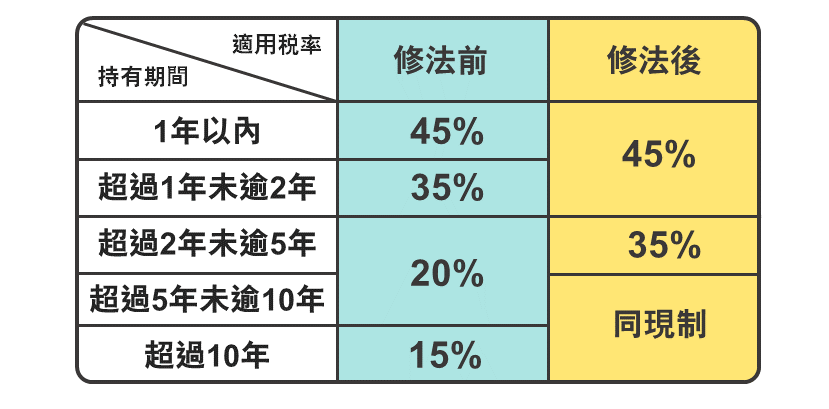

就所得稅而言,分為新制和舊制,舊制為「財產交易所得稅」,新制為「房地合一所得稅」,依房屋「取得的時間」來判斷適用哪一種稅制。

土地增值稅為土地所有權移轉時,對於獲得「土地因自然漲價所產生增值」 的利益者(土地所有權人)所課徵的稅。土地增值稅依公告土地現值的漲幅課徵20%~40%的稅金,公告土地現值大多是年年調漲,所以當持有土地的時間越長、面積越大,漲價的幅度越高,就會被課越重的土地增值稅。但若是「長期持有」20年以上,便會有減徵的優惠;或是符合「自用住宅優惠稅率」的條件,土地增值稅就只要課10%。

為了避免高額的土地增值稅,長輩先不移轉要過戶給子女的房產,等到長輩過世時,子女再辦理繼承來取得房產,這樣就完全不用繳納土地增值稅,日後該房屋出售時,公告土地現值漲幅的起算點為長輩過世的那一年,可以省下許多土地增值稅,這邊需注意的是,雖然節省了土增稅,可能還是會有高額的房地合一所得稅。

所得稅

就所得稅而言,分為新制和舊制,舊制為「財產交易所得稅」,新制為「房地合一所得稅」,依房屋「取得的時間」來判斷適用哪一種稅制。

舊制將房屋和土地交易分開課稅,容易產生漏洞(例如只課房屋財產交易所得稅,土地用土地增值稅),導致逃漏稅。新制「房地合一所得稅」是針對「房屋」與「土地」合併後的實際交易價格,扣除實際取得成本的一些項目後,如還有獲利,針對「出售房屋獲利的部分」課徵的稅金。

延伸閱讀:不動產贈與給子女,未來出售時可能有高額的房地合一稅

二、所得稅適用新舊制的判斷

要知道出售房屋時所課的所得稅適用新制還是舊制,需要依「取得房屋的時間點」來判斷,在104年12月31日以前取得的房屋,出售時以舊制來課徵所得稅,在105年1月1日以後取得的房屋,出售時都是適用新制房地合一所得稅。

有關出售繼承房屋的適用稅制也是一樣的喔,出售時是根據「被繼承人取得房屋的時間點」來判斷適用新制或是舊制的所得稅。

延伸閱讀:避免高額房地合一稅,家人過世前先遷戶籍回家可省400萬

三、出售繼承房屋的重稅

所得額的計算是依實際交易獲利金額,無論是新舊制都要計算「實際交易價格-取得成本-相關費用」。因繼承取得的房屋之「取得成本」是依繼承當時的「房屋評定現值」和「土地公告現值」來計算(非被繼承人取得不動產的價格),而房屋評定現值和土地公告現值通常都比市價低,所以在計算所得額的時候,因繼承取得的房子,所得通常都蠻高的,造成高額稅金的產生。

.jpg)

只要是因「繼承」取得的不動產,都可以計入前一手被繼承人的持有期間,這樣就有機會適用長期持有的房地合一較低稅率,但就算有持有期間可以合併計算,由於「取得成本」太低,可能還是會要繳納高額稅金。如果出售時要符合自住房地優惠(400萬元免稅額及適用稅率10%優惠),在出售前6年必須符合自用條件:

.jpg)

只要是因「繼承」取得的不動產,都可以計入前一手被繼承人的持有期間,這樣就有機會適用長期持有的房地合一較低稅率,但就算有持有期間可以合併計算,由於「取得成本」太低,可能還是會要繳納高額稅金。如果出售時要符合自住房地優惠(400萬元免稅額及適用稅率10%優惠),在出售前6年必須符合自用條件:

- 個人或其配偶、未成年子女辦竣戶籍登記、持有並居住於該房屋連續滿6年

- 交易前6年內,無出租、無供營業

- 個人與其配偶及未成年子女於交易前6年內未曾適用自住房地優惠

【全謹代書事務所社群上線啦!】

看文章卻覺得字太多、太複雜嗎?

快來追蹤【全謹代書事務所】官方

FB、IG、YouTube、TikTok(抖音)、小紅書

想看簡單易懂的圖文,或是想透過生動活潑的短影音學習知識,官方社群都能滿足你!

看文章卻覺得字太多、太複雜嗎?

快來追蹤【全謹代書事務所】官方

FB、IG、YouTube、TikTok(抖音)、小紅書

想看簡單易懂的圖文,或是想透過生動活潑的短影音學習知識,官方社群都能滿足你!

.png)

.png)

.png)

.png)