|目錄|

一、什麼是重購退稅?有什麼限制條件?

「重購退稅」是政府為了避免因為「土地增值稅」和「房地合一所得稅」的課徵造成購屋負擔,影響重購能力,故給予的優惠。簡單來說,即自住房地出售後,重購另一自住房地,若符合相關條件,可退還前一次出售時所繳納的土地增值稅及房地合一所得稅。

要申請重購退稅,需符合一定條件,重購退稅之限制條件如下:

- 性質:出售及重購之土地須為自用住宅用地,出售及重購之房屋須為自住使用,且不得變更用途。

- 設籍:以土增稅而言,自用住宅用地之所有權人或其配偶、直系親屬應於該地辦竣戶籍登記。以房地合一稅而言,自住房地之所有權人或其配偶、未成年子女應於出售及重購之房屋辦竣戶籍登記並居住。

- 時間:「先賣後買」要在出售自完成移轉登記之日起算「2年內」重購;「先買後賣」要在購買自完成移轉之日起算「2年內」出售。

- 順序:如果為「先買後賣」,後賣房地之「產權取得日」須早於先買房地。

- 使用:出售之房地前1年無供出租及營業。

- 移轉:重購之房地自完成移轉登記之日起,「5年內」不得再行移轉,如果在此期間內移轉,除需繳納該次稅款外,並應追繳原退還稅款。

- 名義:以土增稅而言,出售及重購之自用住宅用地所有權人必須相同,如果出售自住用地所有權人為先生,重購的所有權人登記為太太,那就不能退土增稅。以房地合一稅而言,出售及重購之自住房地所有權人限本人或其配偶,如果出售自住房地所有權人為先生,重購自住房地所有權人登記為太太,還是可以退房地合一稅。

- 面積:重購之自住用地若為都市土地,面積需≤3公畝(90.75坪);若為非都市土地,面積需≤7公畝(211.75坪) 。出售之自住用地及自住房地面積則不受限制。

- 土增稅之重購退稅無次數及處數之限制。即可同時出售多處自住用地。

- 未使用土增稅一生一次優惠稅率前,若符合相關條件,可以用一般稅率申報繳納土增稅後,再申請重購退稅,以保留一生一次的機會。

二、「土地增值稅」和「房地合一所得稅」重購退稅之比較

| 項目 | 土地增值稅 | 房地合一所得稅 |

|---|---|---|

| 房型適用對象 | 平日價自用住宅用地、自營工廠用地、自耕農業用地 | 假日價105年1月1日後取得之自住房地 |

| 設籍條件 | 平日價所有權人或其配偶、直系親屬於該地設籍 | 所有權人或其配偶、未成年子女於出售及重購之房屋設籍並居住 |

| 登記名義 | 出售及重購之自住用地所有權人須相同 | 出售及重購之自住房地所有權人限本人或其配偶 |

| 房型時間條件 | 出售(重購)自完成移轉登記之日起2年內重購(出售) | |

| 移轉限制 | 重購後5年內不得再行移轉或變更用途,如違反規定應追繳原退還稅款 | |

| 使用條件 | 出售前1年內,無供出租、營業用 | |

| 面積限制 |

|

無限制 |

| 退稅額度 |

|

|

| 申請時效 | 請求權時效為10年 | 自完成移轉之日起5年內申請退稅 |

三、「先賣後買」和「先買後賣」

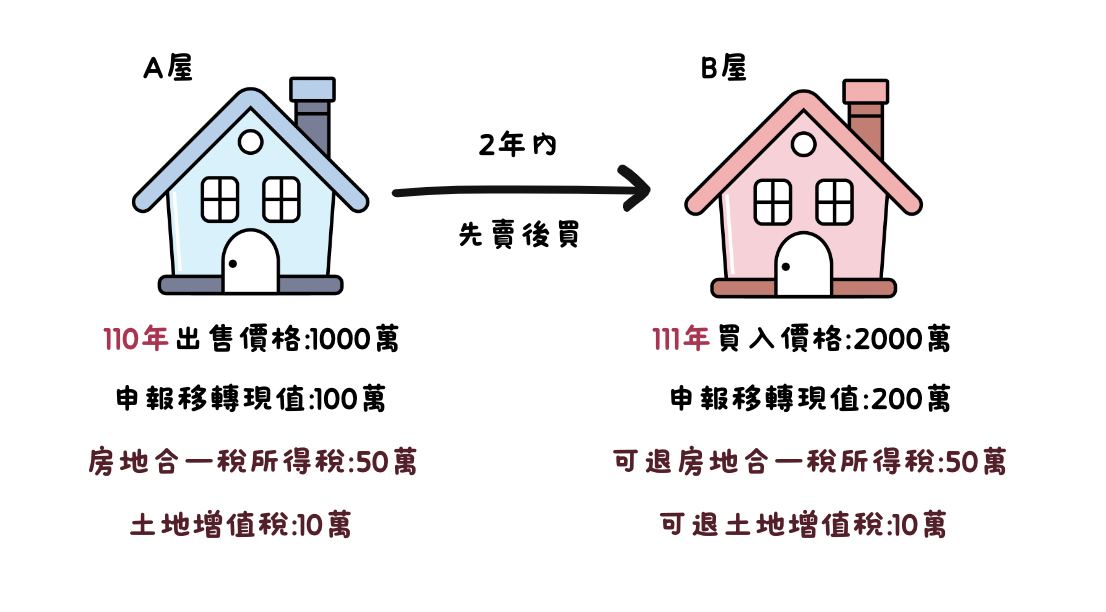

- 先賣後買:將原自住房地出售後,要再購入一新自住房地,需要在出售原房地自完成移轉登記起算「2年內」重購新房地,且須符合相關限制條件。

- 舉例來說,K在110年將自住用A屋以1000萬元出售,申報移轉現值100萬元,並在111年以2000萬元買入自住用B屋,申報移轉現值200萬元,由於重購價格>出售價格,且重購土地現值>出售土地現值,故可退還所有已繳之房地合一所得稅和土地增值稅。

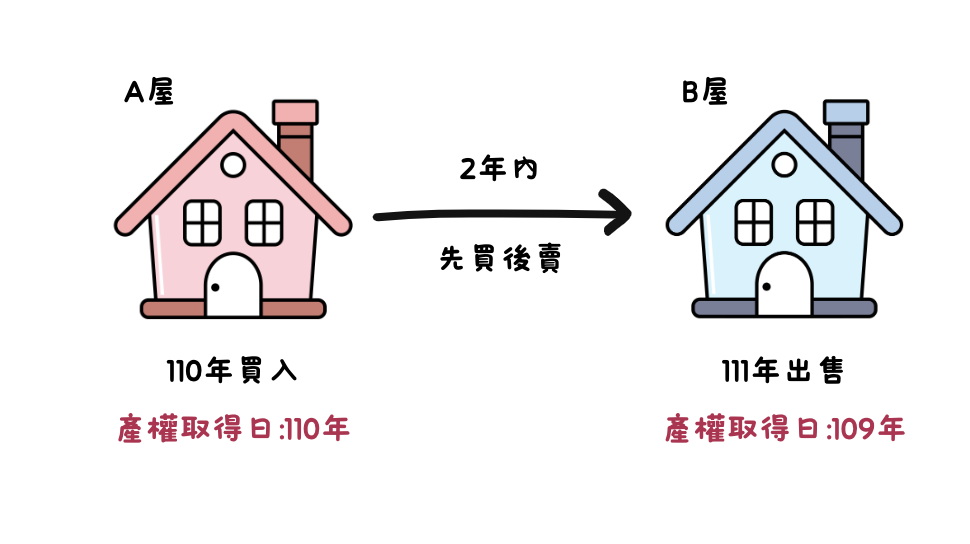

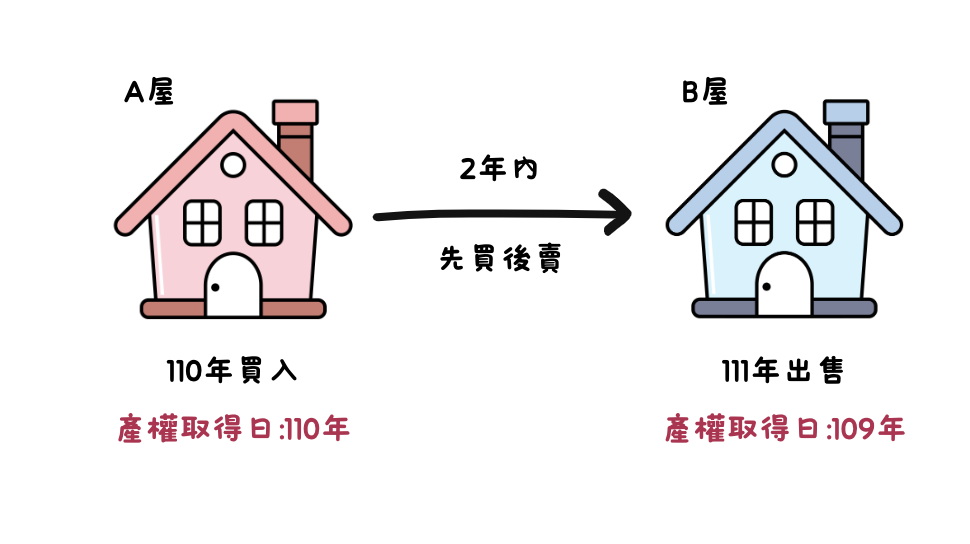

- 先買後賣:如果是先購入一自住房地,在購入後的2年內出售另一自住房地,後售房地之「產權取得日」要早於先買的房地,且須符合相關限制條件。

- 舉例說明,K在110年買入A屋,109年因配偶贈與而取得B屋,其在111年出售B屋是沒有問題的。

- 重購自住用地自移轉登記之日起>2年,才將戶籍遷入,不適用重購退稅優惠。

- 但如果所有權人因先買新自住用地,必須先將戶籍由原自住用地遷至新自住用地,在2年內出售原地時,縱使其戶籍已不在原址,還是可以適用重購退稅優惠。

四、重購退稅計算

- 土地增值稅

- 重購土地現值>出售土地現值,可退全部土增稅(以納稅金額為限)

- 重購土地現值< (出售土地現值-土增稅),不可退還

- 已繳土增稅≤退稅額度,退還全部土增稅

- 已繳土增稅>退稅額度,退還相當於退稅額度之土增稅

- 退稅額度=重購申報移轉現值-(出售申報移轉現值-已繳土地增值稅額)

- 假設出售土地現值100萬,土增稅20萬

- 重購土地現值為150萬時,已繳的20萬土增稅可以全部退還

- 退稅額度:150萬-(100萬-20萬)=70萬

- 已繳土增稅20萬≤退稅額度70萬,退還全部土增稅20萬

- 重購土地現值為90萬時,可以退10萬土增稅

- 退稅額度:90萬-(100萬-20萬)=10萬

- 已繳土增稅20萬>退稅額度10萬,退還相當於退稅額度10萬之土增稅

- 重購土地現值<80萬時,則不可退還

- 退稅額度=重購申報移轉現值-(出售申報移轉現值-已繳土地增值稅額)

- 房地合一所得稅

- 重購價格≥出售價格,可退還全部房地合一所得稅

- 重購價格<出售價格,按比例退還部分房地合一所得稅

- 退還稅額=房地合一所得稅x(重購價格÷出售價格)

- 假設出售價格3000萬,房地合一所得稅50萬

- 重購價格為3500萬時,可退全部房地合一所得稅50萬

- 重購價格≥出售價格,可退還全部房地合一所得稅

- 重購價格為2000萬時,可以退33.33萬房地合一所得稅

- 退還稅額:50萬x(2000萬÷3000萬)=33.33萬

- 重購價格<出售價格,按比例退還部分房地合一所得稅

- 退還稅額=房地合一所得稅x(重購價格÷出售價格)

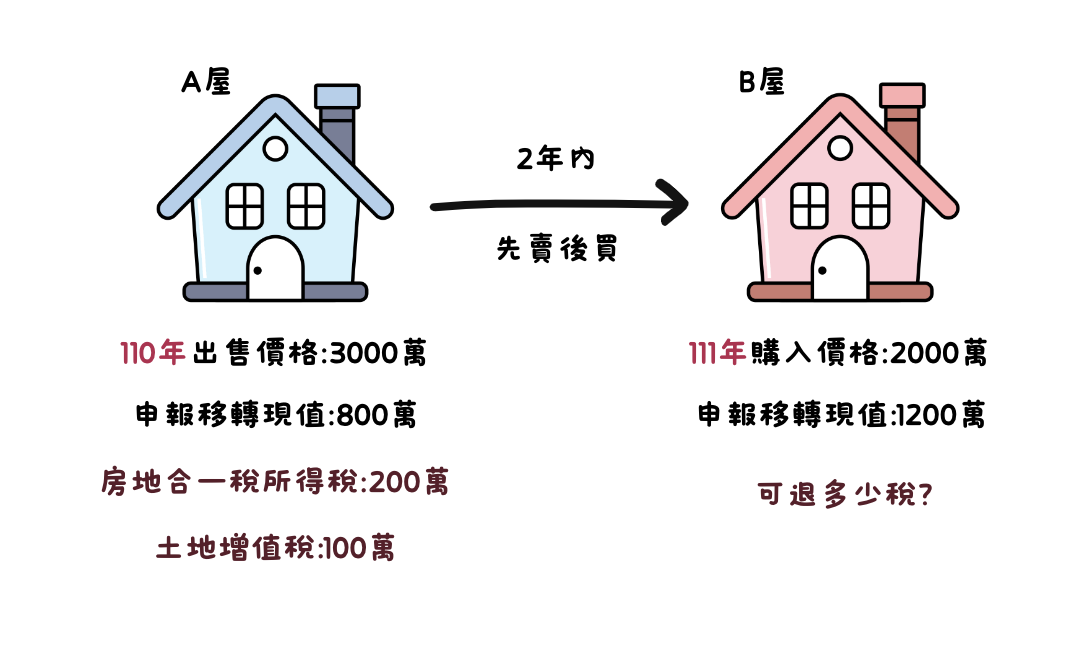

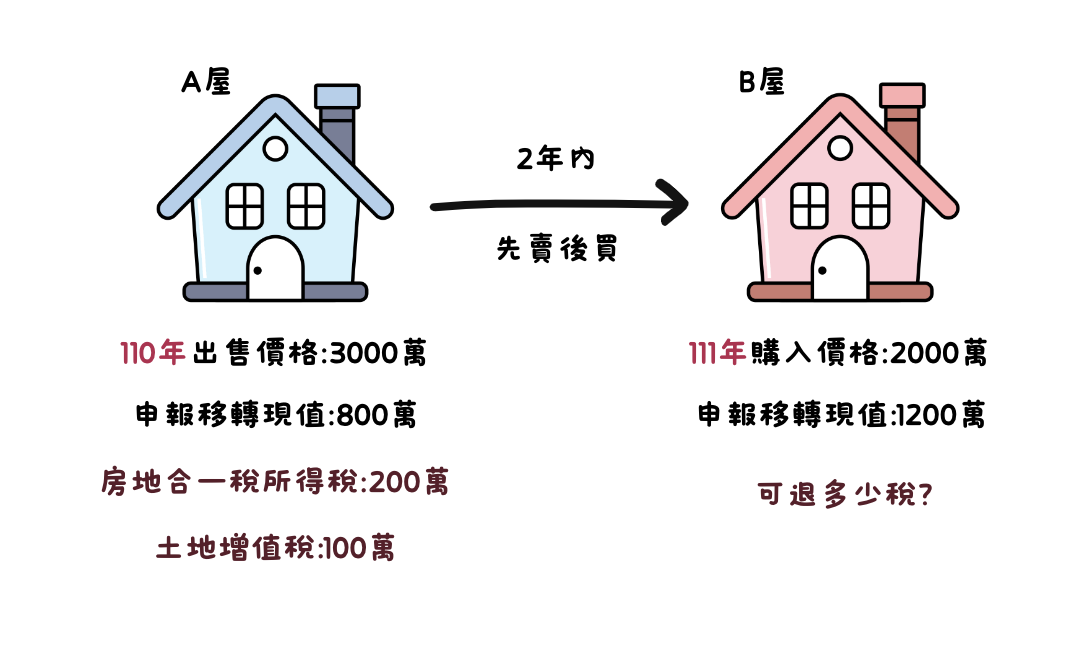

- 實例計算:假設K在110年出售一棟自住A屋,售價為3000萬元,申報移轉現值為800萬元,土地增值稅100萬元,房地合一所得稅200萬元。一年後,K再購入一棟自住B屋,購入價格2000萬元,申報移轉現值1200萬元,計算土地增值稅、房地合一所得稅之退稅額度及分別可退多少稅?

- 土地增值稅退稅額度

- K出售A屋時,申報移轉現值為800萬元,且已繳納100萬元土增稅,重購B屋時的申報移轉現值為1200萬元

- 退稅額度:重購申報移轉現值1200萬元-(出售申報移轉現值800萬元-土增稅100萬元)=500萬元

- 已繳土增稅≤退稅額度,可退還全部土增稅

- 已繳土增稅100萬元<退稅額度500萬元,故可退還全部已繳納之土增稅100萬元

- 房地合一所得稅退稅額度

- K重購A屋的價格為2000萬元,B屋售價為3000萬元,且已繳納200萬元房地合一所得稅。

- 退稅額度:房地合一所得稅200萬元x(重購價格2000萬元÷出售價格3000萬元)=133.33萬元

- 重購價格<出售價格:按比例退還部分房地合一所得稅

- 重購價格2000萬元<出售價格3000萬元,故按比例退還部分已繳納房地合一所得稅133.33萬元

【全謹代書事務所社群上線啦!】

看文章卻覺得字太多、太複雜嗎?

快來追蹤【全謹代書事務所】官方

FB、IG、YouTube、TikTok(抖音)、小紅書

想看簡單易懂的圖文,或是想透過生動活潑的短影音學習知識,官方社群都能滿足你!

看文章卻覺得字太多、太複雜嗎?

快來追蹤【全謹代書事務所】官方

FB、IG、YouTube、TikTok(抖音)、小紅書

想看簡單易懂的圖文,或是想透過生動活潑的短影音學習知識,官方社群都能滿足你!

.png)

.png)

.png)