(1).png)

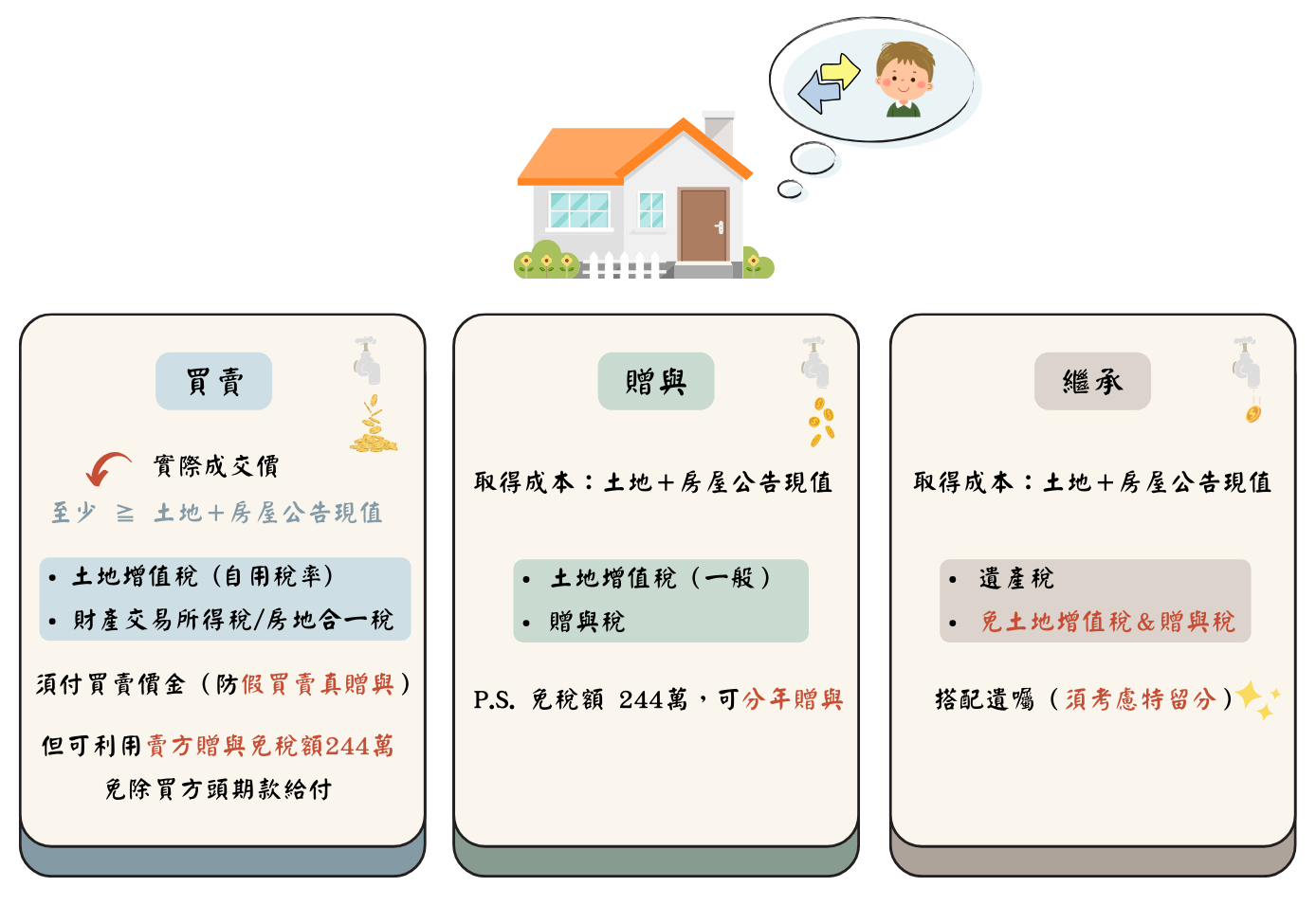

自從民過105年1月1日施行房地合一稅(實價課稅)後,親屬或朋友間要無償移轉不動產(假設原所有權人無法適用自用土地增值稅或不想將自用土增稅的機會使用在此次移轉),不會再像過往(105年1月1日前)都透過贈與移轉的方式,因受贈的取得成本是以「土地公告現值」+「房屋評定現值」計算,而再出售給第三人時一定是用「市價」,市價扣除受贈時的取得成本可能數額很大,導致向國稅局申報房地合一稅時會被認為獲利很多,而導致可能需要繳納高額的房地合一稅。

所以現在實務上,名為買賣實為贈與的案子非常多。就是為了避免新所有權人,日後在出售時可能要繳到高額的房地合一稅。當然也有許多人做買賣,主因是衝者可以適用一生一次的土地增值稅而來,同時也考量到未來出售時可能要繳納的房地合一稅。

註:「土地公告現值」+「房屋評定現值」原則上遠低「市價」。

【全謹代書事務所社群上線啦!】

看文章卻覺得字太多、太複雜嗎?

快來追蹤【全謹代書事務所】官方

FB、IG、YouTube、TikTok(抖音)、小紅書

想看簡單易懂的圖文,或是想透過生動活潑的短影音學習知識,官方社群都能滿足你!

看文章卻覺得字太多、太複雜嗎?

快來追蹤【全謹代書事務所】官方

FB、IG、YouTube、TikTok(抖音)、小紅書

想看簡單易懂的圖文,或是想透過生動活潑的短影音學習知識,官方社群都能滿足你!

105年1月1日後為什麼要用「買賣」來代替「贈與」?

- 因贈與的取得成本是以「土地公告現值」+「房屋評定現值」計算,日後若出售給第三人一定按「市價」出售,市價,會有機會要繳納高額的房地合一稅。

- 因為買賣才有機會可以適用自用稅率的土地增值稅,而贈與只能適用一般的土地增值稅稅率(這跟目前房屋稅及地價稅是否自用無關)。

- 「土地公告現值」+「房屋評定現值」如大於贈與免稅額(244萬),又不想分年贈與,透過買賣一次移轉,也無須繳納贈與稅。

甚麼情況可能選擇「贈與」呢?

- 土地公告現值+房屋評定現值<贈與免稅額(244萬),不考慮土地增值稅及未來出售時的房地合一稅。

- 雖然土地公告現值+房屋評定現值>贈與免稅額(244萬),新所有權人沒有足夠的款項或能貸款來支付(土地公告現值+房屋評定現值-244萬),可能改選擇分年贈與或一次贈與並繳納贈與稅。

- 上述情況較多發生在新所有權人沒有足夠的資金或因沒有工作及償債能力導致無法向銀行房貸。

- 原所有權人持有該不動產的年限不長,所以自用及一般稅率的土地增值稅差異不大。

- 原所有權人不符合一生一次或一生一屋之自用稅率土地增值稅的相關規定,導致即便做買賣也只能適用一般稅率的土地增值稅。同場加映:【自用土地增值稅稅率介紹:什麼是一生一次、一生一屋】。

- 移轉的標的是共有物(持分),買方也並非共有人,擔心他共有人會主張優先購買權。

買賣為什麼可以不用自備款或買賣總價款,其條件為何?

- 關鍵在買賣契約裡可以直接明定賣方免除買方多少價金的給付。

- 上述作法,賣方就是無償免除他人債務即為贈與行為(遺產及贈與稅法第五條第一款),所以須申報贈與稅,但如果免除的買賣價金或部分的買賣價金<244萬,申報後也不用繳那贈與稅。

- 而傳統的做法,是買方要先有一定的存款(可能受贈或跟他人借款),才能向賣方購買。

- 如果自備款(頭期款) < 244萬(贈與免稅額),那只要賣方免除該自備款的給付,買方就只要給付尾款(包含買方找銀行貸款)的部分即可。

- 承第4款,假設買賣總價款為1000萬,分成自備款為244萬(賣方免除買方之給付)及尾款為756萬,買方就只要向銀行貸款756萬,而不需要有244萬的頭款金流,所以只須準備相關的稅費及代書費(如有委任代書)就可以完成此交易。

- 如果買賣總價款低於244萬(原則上多因買賣雙方合意以低於市價並貼近於「土地公告現值」+「房屋評定現值」的價格出售或非市區的物件),那賣方一次就可以免除買賣總價款,等於買方不需要拿任何錢(不包含稅費、代書費)出來就可買到此不動產。

【往下看關於「買賣」、「贈與」更詳細解析!】

p.s. 文末有買賣、繼承、贈與相關稅費與缺優點比較表格,建議先看完表格再看內文會更清楚喔~(點擊直接跳到文末!)

一、買賣(或二親等買賣)

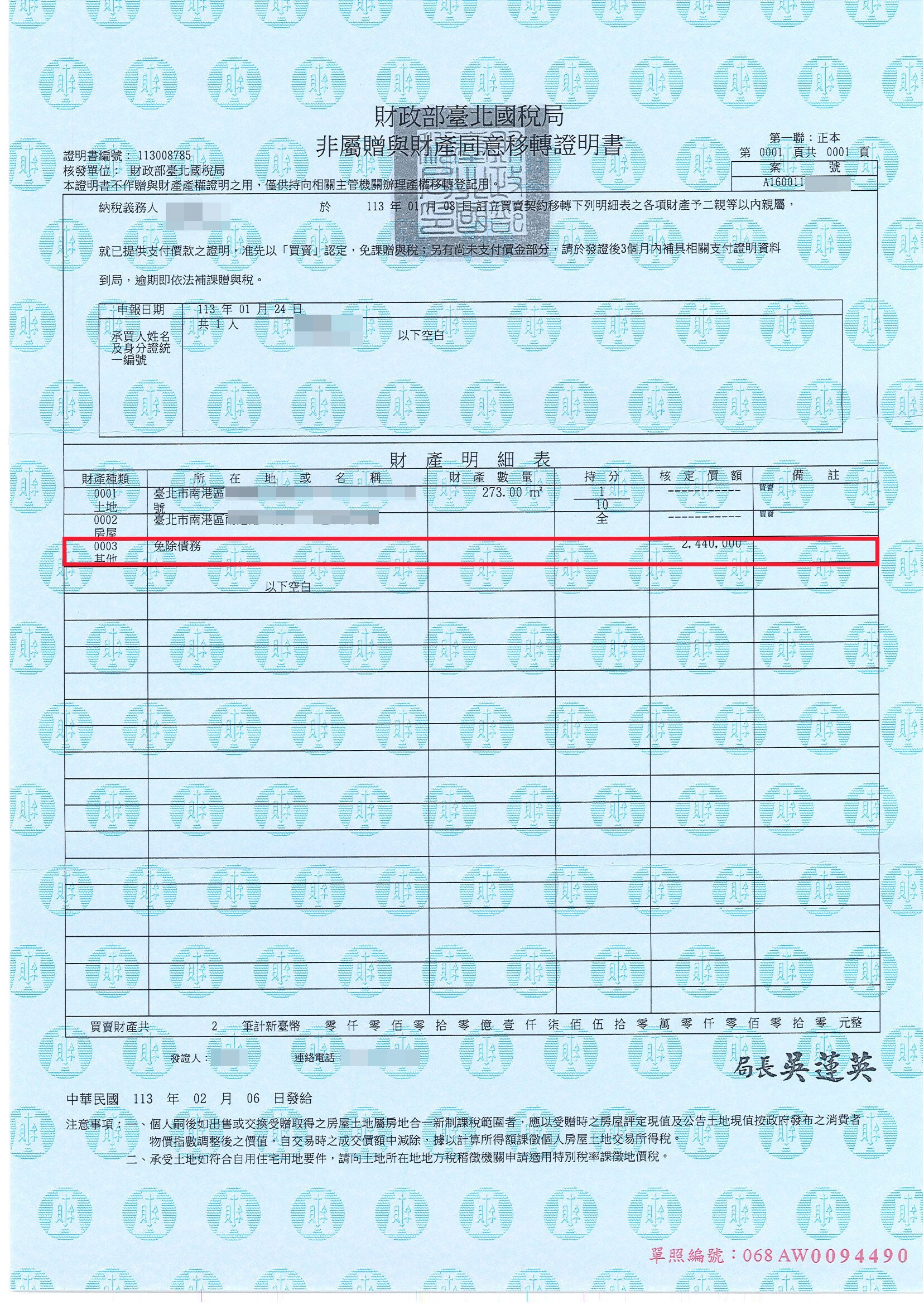

依遺產及贈與稅法第5條第6款規定:二親等以內親屬間財產之買賣屬贈與需課徵贈與稅。但能提出已支付價款之確實證明,且該已支付之價款非由出賣人貸與或提供擔保向他人借得者,不在此限。

換句話說,買賣固然不用繳納贈與稅,但因為是二等親買賣所以須向國稅局申報實際支付價款,由國稅局申報審核後,會拿到【非屬贈與同意轉移證明書】後,才能辦理轉移登記。

但若日後要賣掉房子,同樣是需要申報房屋所得稅的,而在計算房地交易所得時,其中的取得成本跟當初支付的價款必須一致。

換句話說,買賣固然不用繳納贈與稅,但因為是二等親買賣所以須向國稅局申報實際支付價款,由國稅局申報審核後,會拿到【非屬贈與同意轉移證明書】後,才能辦理轉移登記。

但若日後要賣掉房子,同樣是需要申報房屋所得稅的,而在計算房地交易所得時,其中的取得成本跟當初支付的價款必須一致。

需要注意的事

讓我們先來看看舉例:

龍女與慧喬是母女關係,某天龍女想把信義區的房子A給慧喬,想說用買賣的就不用繳納贈與稅,於是女兒慧喬便拿大安區「龍女的房子B」做擔保向銀行借錢來支付房子A的地價款。但媽媽龍女申報二等親以內屬非贈與的財產買賣時,因為慧喬是拿房子B來支付A的地價款,此舉就不符合規定。乍看之下像是買賣,但國稅局會以贈與的角度來看此案,故會被課徵贈與稅。

根據遺產及贈與稅法第5條第6款的規定:「二親等以內親屬間財產之買賣。但能提出已支付價款之確實證明,且該已支付之價款非由出賣人貸與或提供擔保向他人借得者,不在此限。」條文可以分成三個面向來解釋:

龍女與慧喬是母女關係,某天龍女想把信義區的房子A給慧喬,想說用買賣的就不用繳納贈與稅,於是女兒慧喬便拿大安區「龍女的房子B」做擔保向銀行借錢來支付房子A的地價款。但媽媽龍女申報二等親以內屬非贈與的財產買賣時,因為慧喬是拿房子B來支付A的地價款,此舉就不符合規定。乍看之下像是買賣,但國稅局會以贈與的角度來看此案,故會被課徵贈與稅。

- 買方用來買房的這筆錢,不能是向賣方借來的。 ex:女兒慧喬不能跟龍女借錢,來買龍女的房子A

- 不能由賣方提供擔保。 ex:女兒慧喬不能拿媽媽龍女的其他房子做抵押擔保。亦不能是慧喬拿自己or第三人(如:爸爸)的房子做抵押,但因為慧喬的償款能力不足等理由,由龍女做擔保

- 賣方不得為買方信用貸款的保證人。 ex:女兒慧喬為了買房子A申請信用貸款,但以媽媽龍女(房子A的賣方)作為保證人

若可以提出已支付價款的確實證明並且該已支付之價款並不是由買家貸款或提供擔保向別人借來的,就不會被認為是贈與。

一般來說親屬間的移轉房屋,選擇「買賣」而不選擇「贈與」,最常見的原因就是要適用自用優惠稅率10%的土地增值稅,一般民眾常誤解認為目前的房屋稅及地價稅已經為自用稅率,就認為買賣時的土地增值稅可以適用自用稅率,但房屋稅及地價稅是持有稅,土地增值稅是移轉稅,適用的要件完全不同(請參考: 自用土地增值稅稅率介紹:什麼是一生一次、一生一屋)。

而如果今天選擇以「贈與」的方式來移轉不動產,即便現在的房屋稅及地價稅都是自用稅率,並且也沒有出租及營業,仍然不得適用自用優惠稅率的土地增值稅,通常這種案例,很有可能不動產持有的期間沒有這麼長,導致自用稅率及一般稅率的土地增值稅稅額差距不大,或是賣方的條件根本無法適用一生一次及一生一屋的自用稅率土地增稅要件,乾脆選擇贈與來移轉不動產。

買賣有機會適用自用稅率的土增稅,但贈與只能適用非自用的土地增值稅

一般來說親屬間的移轉房屋,選擇「買賣」而不選擇「贈與」,最常見的原因就是要適用自用優惠稅率10%的土地增值稅,一般民眾常誤解認為目前的房屋稅及地價稅已經為自用稅率,就認為買賣時的土地增值稅可以適用自用稅率,但房屋稅及地價稅是持有稅,土地增值稅是移轉稅,適用的要件完全不同(請參考: 自用土地增值稅稅率介紹:什麼是一生一次、一生一屋)。

而如果今天選擇以「贈與」的方式來移轉不動產,即便現在的房屋稅及地價稅都是自用稅率,並且也沒有出租及營業,仍然不得適用自用優惠稅率的土地增值稅,通常這種案例,很有可能不動產持有的期間沒有這麼長,導致自用稅率及一般稅率的土地增值稅稅額差距不大,或是賣方的條件根本無法適用一生一次及一生一屋的自用稅率土地增稅要件,乾脆選擇贈與來移轉不動產。

二、贈與

自111年1月1日起每人每年贈與免稅額調高為244萬元,亦即自111年起贈與人每年(自1月1日起至12月31日止)不論贈與多少人,只要當年度所贈與之金額累計不超過244萬元,即可免納贈與稅。而此類贈與稅會以土地公告現值與房屋評定現值為準來計算。

若超過244萬所有權人也可以選擇另一種作法,就是把不動產分割在不同年度贈與。因105年後開始實施房地合一稅就是將房地稅賦合併計算,計算方式是 [成交價-(取得成本+相關費用)-土地漲價總數額] x規定稅率。但此作法須注意的是,如果當初贈與時的土地公告現值與房屋評定現值多少,公式中的取得成本就得是多少不得更改。所以透過贈與的話取得成本低,但未來再轉賣的時候可能就要繳比較多的房地合一稅。

另外,分割贈與的話就要考慮到代書費、地政規費、土地增值稅等等的其他費用。

小撇步

在地政上把【土地】與【建物】分開來看。

- 土地採買賣:因不管是買賣還是贈與的都要課土地增值稅。

- 房屋用贈與:因買賣要動用到不動產交易所得,所以用贈與比較簡單。

“因贈與給子女要課徵贈與稅,未來小孩買賣的時候要繳較高額的房地合一稅;買賣給子女的話只要有明確支付價款證明合理,就不會被課稅。”

非必要,不建議贈與

非必要,不建議贈與

現在經常會聽到「逐年贈與」、「分年贈與」這樣的移轉方式,其實就是利用每年贈與免稅額,分次轉移不動產,相較於一次性全部贈與,能達到節省贈與稅的效果。

自105年1月1日起房地合一稅開始實施,現在節省的贈與稅,而後可能會不夠支付將來要負擔的房地合一稅。若贈與不動產給子女,將來子女出售的成本是以受贈當時的土地公告現值與房屋評定現值來認定,售價扣除成本及費用所得的課稅所得就會比較高額,因而需要負擔較高的房地合一稅。

再額外多舉一個例子

再額外多舉一個例子

以1000萬元的市價,公告現值可能只有300萬。

- 以贈與取得,就房地合一稅的取得成本和以市價1000萬元取得,會有將近700萬元的落差。

- 如果以持有房地產超過5年出售,以房地合一稅20%來計算,應納房地合一稅會有140萬的落差。

- 依照遺產及贈與稅法第5條規定:二親等的買賣一定要有付款證明,有了付款證明才可以免除贈與稅。

- 實務上不動產的買賣分為自備款與銀行貸款兩種。假設以目前市價1000萬的房子計算,通常自備款為200萬元,剩餘的銀行貸款800萬元。

- 二親等之買賣,除了自備款加銀行貸款外,還可以多一筆244萬元的贈與免稅額。也就是說這個1000萬的房價可以用244萬的贈與免稅額 + 自備款200萬 + 銀行貸款556萬,合計為1000萬為買賣成交價。也就可以免除債務244萬,等於是您對銀行只需貸款756萬,同樣合計也為1000萬。

(使用手機閱讀本文,建議將手機持「橫向」以便查看表格!)

|

買賣情形

|

一般買賣

|

親屬或朋友間之買賣

|

|

|---|---|---|---|

|

房型免除的債務(給付)

|

賣方不可能免除買方的給付

|

至多244萬

|

244萬

|

|

房型自備款

|

平日價200萬

|

假日價200萬

|

0

|

|

房型銀行貸款

|

800萬

|

假日價556萬

|

756萬

|

|

房型總額

|

1000萬

|

||

重點提醒!

- 自備款200萬,必須要確認為自有資金

- 銀行貸款承買人需申報所得稅,要有繳納每月房貸利息償還能力,國稅局才會核准通過,以免被課徵贈與稅

- 銀行貸款越低,國稅局核准的機率也越低

.png)

.png)