許多家庭中的長輩都有將名下的不動產移轉給子女(孫子女)或其他晚輩的需求,就讓全謹代書來幫你分析將「房屋過戶給家人」要注意的重點吧!

房子或土地過戶給子女(孫子女)如何辦理?

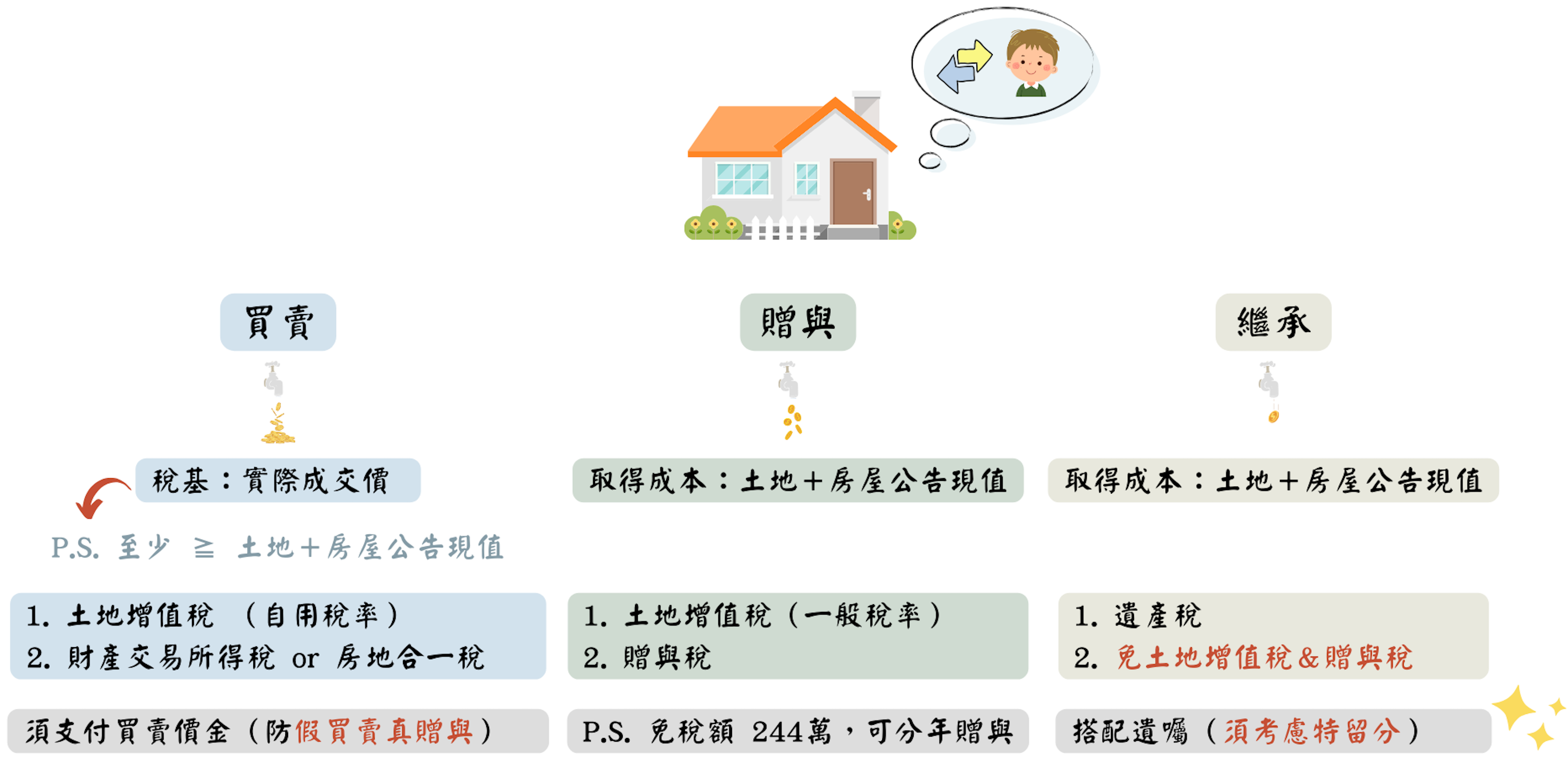

- 買賣

- 生前移轉

- 需要金流或債務免除(贈與)

- 贈與

- 生前移轉

- 可能會有贈與稅或須分年贈與

- 繼承

- 百年後再由繼承人繼承

- 可先立遺囑來指定遺產的分配

| 買賣(或二親等買賣) | 贈與 | 繼承 | |

|---|---|---|---|

| 土地增值稅 |

|

|

X |

| 契稅 |

|

|

X |

| 印花稅 (房屋) |

|

|

|

| 印花稅 (土地) |

|

|

|

| 贈與稅 | X |

如贈與總額超過免稅額244萬,就超過之部分繳納10~20%

|

X |

| 遺產稅 | X | X |

|

| 財產交易所得稅 (舊制) |

|

X | X |

|

房地合一稅

(新制)

|

|

X | X |

優缺點-買賣 vs 贈與 vs 繼承

| 買賣(或二親等買賣) | 贈與 | 繼承 | |

|---|---|---|---|

| 優點 |

|

|

|

| 缺點 |

|

|

|

| 注意事項 |

|

|

|

| 相關網頁 |

依遺產及贈與稅法第5條第6款規定:二親等以內親屬間財產之買賣屬贈與需課徵贈與稅。但能提出已支付價款之確實證明,且該已支付之價款非由出賣人貸與或提供擔保向他人借得者,不在此限。

換句話說,買賣雖然不用繳納贈與稅,但因為是二等親買賣所以須向國稅局申報實際支付價款,由國稅局申報審核後,會拿到【非屬贈與同意轉移證明書】後,才能辦理轉移登記。

此次約定的「買賣價金」,可能會直接影響賣方要繳納的財產交易所得(核實認定)或房地合一稅(新制),若買方日後出售該不動產,該買賣價金同時做為買方的取得成本計算須繳納的房地合一稅。同場加映:【賣方適用「財產交易所得」或「房地合一稅」】

換句話說,買賣雖然不用繳納贈與稅,但因為是二等親買賣所以須向國稅局申報實際支付價款,由國稅局申報審核後,會拿到【非屬贈與同意轉移證明書】後,才能辦理轉移登記。

此次約定的「買賣價金」,可能會直接影響賣方要繳納的財產交易所得(核實認定)或房地合一稅(新制),若買方日後出售該不動產,該買賣價金同時做為買方的取得成本計算須繳納的房地合一稅。同場加映:【賣方適用「財產交易所得」或「房地合一稅」】

買賣價金的「來源」需受國稅局檢驗

- 原則上買賣價金可以是他人贈與的,贈與人的資格不限定,可以是父、母、內外祖父母、親戚、配偶、男女朋友等,可以是當年度的贈與或累積的分年贈與,一般贈與人會選擇在該年度不超過贈與免稅額244萬,如有超出只要申報贈與稅後繳納贈與稅即可。

- 許多買方針對部分的買賣價金會向銀行貸款,但即便銀行已經核準撥款,但國稅局在評估你前年度的所得認定不足以償還此次房貸的月付金,也會請買方另提出收入的相關證明,所以如果買方有不願意曝光的收入(如租金、網拍、未申報的薪資等)勢必要在簽立買賣契約前,就預先規劃好適合的買賣方案,才不會陷入進退兩難的窘境。

- 買方所有支付的買賣價金,不論任何原因都不得是跟賣方借貸的。

- 賣方向銀行貸款時,不能拉買方作為一般保證人或連帶保證人,也不得以賣方所有的他不動產抵押擔保借貸而作為買賣資金。

買賣有機會適用自用稅率的土增稅,但贈與只能適用非自用的土地增值稅

一般來說親屬間的移轉房屋,選擇「買賣」而不選擇「贈與」,最常見的原因就是要適用自用優惠稅率10%的土地增值稅,一般民眾常誤解認為目前的房屋稅及地價稅已經為自用稅率,就認為買賣時的土地增值稅可以適用自用稅率,但房屋稅及地價稅是持有稅,土地增值稅是移轉稅,適用的要件完全不同(請參考: 自用土地增值稅稅率介紹:什麼是一生一次、一生一屋)。

而如果今天選擇以「贈與」的方式來移轉不動產,即便現在的房屋稅及地價稅都是自用稅率,並且也沒有出租及營業,仍然不得適用自用優惠稅率的土地增值稅,通常這種案例,很有可能不動產持有的期間沒有這麼長,導致自用稅率及一般稅率的土地增值稅稅額差距不大,或是賣方的條件根本無法適用一生一次及一生一屋的自用稅率土地增稅要件,乾脆選擇贈與來移轉不動產。

贈與

自111年1月1日起每人每年贈與免稅額調高為244萬元,亦即自111年起贈與人每年(自1月1日起至12月31日止)不論贈與多少人,只要當年度所贈與之金額累計不超過244萬元,即可免納贈與稅。而此類贈與稅會以土地公告現值與房屋評定現值為準來計算。

自111年1月1日起每人每年贈與免稅額調高為244萬元,亦即自111年起贈與人每年(自1月1日起至12月31日止)不論贈與多少人,只要當年度所贈與之金額累計不超過244萬元,即可免納贈與稅。而此類贈與稅會以土地公告現值與房屋評定現值為準來計算。

若超過244萬所有權人也可以選擇另一種作法,就是把不動產分割在不同年度贈與。因105年後開始實施房地合一稅就是將房地稅賦合併計算,計算方式是 [成交價-(取得成本+相關費用)-土地漲價總數額] x規定稅率。但此作法須注意的是,如果當初贈與時的土地公告現值與房屋評定現值多少,公式中的取得成本就得是多少不得更改。所以透過贈與的話取得成本低,但未來再轉賣的時候可能就要繳比較多的房地合一稅。

另外,分割贈與的話就要考慮到代書費、地政規費、土地增值稅等等的其他費用。

小撇步

在地政上把【土地】與【建物】分開來看。

- 土地採買賣:因不管是買賣還是贈與的都要課土地增值稅。

- 房屋用贈與:因買賣要動用到不動產交易所得,所以用贈與比較簡單。

而贈與給子女要課徵贈與稅,未來小孩買賣的時候要繳比較高的房地合一稅;買賣給子女的話只要有明確支付價款證明合理,就不會被課稅。

非必要,不建議贈與

非必要,不建議贈與

現在經常會聽到「逐年贈與」、「分年贈與」這樣的移轉方式,其實就是利用每年贈與免稅額,分次轉移不動產,相較於一次性全部贈與,能達到節省贈與稅的效果。

自105年1月1日起房地合一稅開始實施,現在節省的贈與稅,而後可能會不夠支付將來要負擔的房地合一稅。若贈與不動產給子女,將來子女出售的成本是以受贈當時的土地公告現值與房屋評定現值來認定,售價扣除成本及費用所得的課稅所得就會比較高額,因而需要負擔較高的房地合一稅。

- 遺產稅免稅額自111年起已調高至1333萬元,若再加上扣除額,以繼承方式辦理轉移,比起生前買賣或贈與,通常會有最佳的節稅效果。

- 就算透過遺囑指定將不動產留給特定的繼承人,他繼承人仍可主張侵害特留分(同場加映:【一分鐘了解「法定應繼分」及「特留分」】)

出售繼承取得房地,房地合一節稅有條件

如果是在104年12月31日以前繼承取得,一律適用舊制,須按規定計算房屋部分之財產交易所得,併入綜合所得總額,於所有移轉登記日所屬年度次年之5月底前辦理結算申報。

- 如果是在105年1月1日以後繼承取得,則須依被繼承人取得該房地之時間,判斷適用新制還是舊制。

- 被繼承人於105年1月1日以後取得之房地,一律適用新制。

- 被繼承人於104年12月31日以後取得房地,原則上適用舊制。但繼承人出售時如果有符合自住房屋、土地規定條件,經計算按新制課稅比較有利的話也可以選擇按新制申報。(課稅所得400萬以內免納所得稅,超過部分按稅率10%課徵)

房子或土地過戶給兒子女兒(孫子女)要繳稅嗎?

- 土地增值稅:

- 買賣,有機會適用自用的土地增值稅(一生一次或一生一屋)。

- 贈與,只能適用一般稅率的土地增值稅。

- 繼承,免徵土地增值稅。

- 贈與稅:

- 買賣,無贈與稅。

- 贈與,超過贈與免稅額244萬元之部分須要課徵10%的贈與稅。

- 繼承,免徵土地增值稅。

- 契稅

- 買賣,房屋現值6%的契稅。

- 贈與,房屋現值6%的契稅。

- 繼承,無契稅。

- 例如姪子跟叔叔買房,買賣雙方之親屬關係為三等親。

- 244萬內的頭期款也可以使用贈與(債務免除)的方式來免給付。

【感謝客戶Google評論誠心回饋 !!!】

.png)

.png)

.png)